A transação tributária como meio de, por concessões mútuas, resolver litígios e extinguir débitos, está prevista há décadas no Código Tributário Nacional (de 1966), mas sua operacionalização depende de lei que deve ser editada pelo competente ente político (União, Estado, DF ou Município).

A União, no final de 2019, publicou a MP 899, convertida na chamada Lei do Contribuinte Legal (Lei n. 13.988/2020), que já serviu de fundamento para milhares [1] de acordos de transação na esfera federal.

Seguindo a mesma linha da União, o Estado de São Paulo, em outubro de 2020, publicou a Lei 17.293 que, entre diversas medidas voltadas ao ajuste fiscal e ao equilíbrio das contas públicas, regulamentou a transação no âmbito estadual.

Podem ser transacionados valores relativos à dívida ativa inscrita pela PGE/SP (como os débitos tributários: ICMS, ITCMD e IPVA), inclusive de autarquias e fundações estaduais, e a execuções fiscais e ações antiexacionais (p. ex.: mandado de segurança e ação anulatória).

A celebração da transação implica confissão dos débitos e, cabe destacar, eventuais valores já depositados em juízo serão integralmente utilizados para o pagamento do valor líquido a ser transacionado (art. 45, §4°, da Lei).

Igualmente relevante é notar que a Lei veda que o Estado aceite, como forma de pagamento, quaisquer direitos, ainda que líquidos, certos e exigíveis; ou seja, os contribuintes devedores não podem aproveitar precatórios para o pagamento da dívida.

A Lei impõe diversas restrições, por exemplo, não podem ser transacionados débitos de ICMS de devedor que, nos últimos 5 anos, tenha apresentado inadimplência igual ou superior a 50%.

Além disso, deve-se observar que a transação não acarreta, automaticamente, a suspensão da exigibilidade dos créditos nem do andamento das respectivas execuções fiscais; o que, por outro lado, não afasta a possibilidade de suspensão do processo por convenção das partes (Código de Processo Civil, art. 303, caput, inciso II).

Após a Lei 17.293/2020, o Estado de São Paulo publicou a Resolução PGE/SP n. 27 (de 20/11/2020) e a Portaria SUBG CTF n. 20 (de 04/12/2020), que disciplinam a transação de forma mais detalhada.

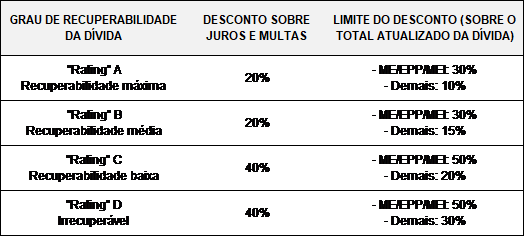

Também em linha com o posicionamento que tem adotado a União, esta legislação do Estado de São Paulo determina que os parâmetros para a aceitação da transação e para a concessão de descontos estarão relacionados ao grau de recuperabilidade das dívidas. “Os descontos serão fixados em razão inversamente proporcional ao grau de recuperabilidade das dívidas (…)” (art. 5°, §3°, da Resolução PGE/SP 27/2020).

É relevante notar que, segundo a legislação de São Paulo, o contribuinte “somente terá conhecimento de seu rating [classificação do grau de recuperabilidade da sua dívida] após o oferecimento de proposta ou adesão ao edital” (art. 6º, §6º, da Resolução PGE/SP 27/2020).

A transação pode incluir as seguintes transigências/concessões: (i) descontos nas multas e nos juros, (ii) parcelamento, (iii) diferimento ou moratória e (iv) substituição ou alienação de bens que tenham sido dados em garantia em execução fiscal.

A Lei determina que eventual parcelamento obedecerá ao prazo máximo, que é de 84 (oitenta e quatro) parcelas mensais nos casos de devedor em recuperação judicial ou extrajudicial ou insolvência e de 60 (sessenta) parcelas mensais nos demais casos.

Os descontos aplicáveis podem ser assim resumidos:

Finalmente, cabe informar que a transação pode ser por adesão, operacionalizada eletronicamente e obrigatória para quando a dívida é de até dez milhões de reais, ou por proposta individual do devedor, que é possível para débitos superiores ao citado valor e deve ser consignada em formulário próprio [2] e enviada por e-mail à PGE/SP.

A Maran, Gehlen & Advogados Associados conta com profissionais qualificados e permanece à disposição de seus clientes para esclarecer eventuais dúvidas sobre a transação tributária.

Referências:

[1] PGFN: “(…) Durante o ano de 2020, até final de novembro, foram formalizados cerca de 161 mil acordos de transação junto à PGFN, envolvendo aproximadamente 500 mil débitos inscritos em dívida ativa da União, no valor total de R$ 50,3 bilhões, conforme evolução demonstrada a seguir: (…)“. Disponível em: https://www.gov.br/pgfn/pt-br/assuntos/noticias/2020/acordos-de-transacao-alcancaram-r-50-3-bilhoes-ate-novembro. Publicado em 22/12/2020. Grifou-se.

[2] Procuradoria Geral do Estado de São Paulo. O modelo de formulário consta na aba “Requerimentos”: www.dividaativa.pge.sp.gov.br.